您当前所在位置:首页 > 厂商新闻 > 中国大陆碳化硅产能过剩?Wolfspeed股价累计大跌82%!

中国大陆碳化硅产能过剩?Wolfspeed股价累计大跌82%!

信息来源: 发布日期:2024-05-14

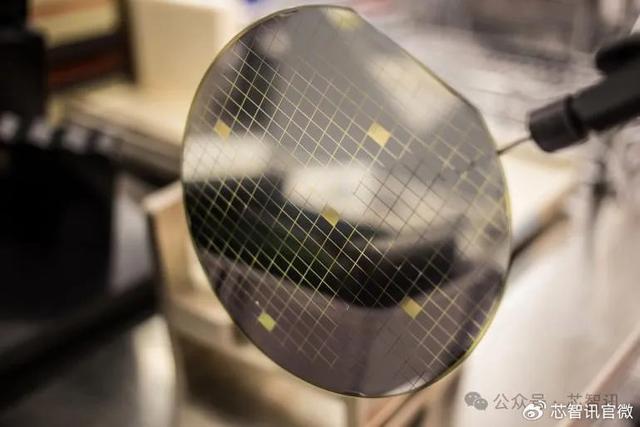

5月13日消息,据《财讯》双周刊报导,两年前,以碳化硅(SiC)和氮化镓(GaN)为代表的第三代 半导体是市场上最热门的题材。但随着中国大陆碳化硅产能持续扩大,碳化硅价格也在持续下滑,这也导致了美国碳化硅龙头Wolfspeed承受较大竞争压力,股价已累计下跌了82%。

碳化硅产能过剩,价格大跌

据《财讯》统计,过去两年来,原本居于领先地位的碳化硅大厂Wolfspeed,股价从2021年底每股139美元的价格,到2024年5月已跌至每股25美元。通信用氮化镓大厂Qorvo的股价,也从2021年7月每股191美元的高点,到2024年5月时,已跌至每股95美元。

碳化硅和氮化镓这两种材料是目前应用最为广泛的第三代半导体,相比主流的硅基材料,碳化硅和氮化镓拥有高崩溃电压、高功率、高频、耐高温等特性,是推动电动车、5G、卫星通讯不可或缺的材料。

在碳化硅方面,根据市调机构YOLE分析,2021年时市场规模为10.9亿美元,2023年市场规模为12.8亿美元,最主要的应用就是做为电动车的逆变器,取代传统的硅基产品。

如今,随着全球积极发展电动车,碳化硅已经被许多电动车公司采用,除了率先应用的特斯拉,比亚迪、小鹏、蔚来等大陆汽车公司都推出采用800V电压运行的电动车,以实现从零到时速一百能在三秒内达成,同时达成快充、长续航里程的性能。

不过,由于大陆碳化硅产能的持续扩大,碳化硅衬底的价格下滑速度远超过市场扩张的速度。业界人士透露,目前中国6英寸碳化硅晶圆代工价格,已降至每片1,200至1,800美元左右,较两年多前每片4000美元左右的代工价格已经暴跌了70%。

报道称,中国大陆前几年全力投入相关供应链建设,“生产碳化硅用的磊晶设备,原本是德国、意大利和日本供应,但现在中国已有替代品。”

中国大陆的一些科研院也有投入,比如浙江大学就拥有完整的6英寸碳化硅工厂,“很多学校都配备上百名研究生研发相关技术”。业内人士观察称,这几年中国在碳化硅研发技术上突飞猛进,所生产出的基板在导通电阻等规格上,甚至超越了Wolfspeed的规格,因此造成碳化硅基板价格大幅下降。

“去年初,6英寸碳化硅基板采购价格还在1000美元左右,现在只有500多美元”,不过,业内人士认为,大陆的碳化硅基本价格竞争已达极限,因为价格再往下探,大陆厂商也无利可图。

YOLE资深分析师Chiu Poshun表示,包括天科合达、山东天岳和瀚天天成等大陆碳化硅基板厂商,是这一波价格战中最积极的公司。2023年时全球碳化硅基板供应量为170万片,但仅天科合达去年底产能估计达16万片6英寸晶圆,今年将开始生产8英寸碳化硅晶圆;山东天岳到2026年时,产能将达到30万片6英寸晶圆,也将开始生产8英寸碳化硅晶圆。Chiu Poshun表示,Wolfspeed在碳化硅材料及磊晶材料的市占率,在2023年已经分别降至33%和37%。

台厂拉警报,失通吃优势

同一时间,从台系碳化硅厂商汉磊和嘉晶的财报来看,过去两年营收也开始出现压力,虽然中国电动车产能大量开出,但汉磊的营收却下滑,2023年营收只有新台币70.8亿元,较2022年下滑约20%,也比2021年营收更低;嘉晶也是如此,2023年营收为新台币42.37亿元,较2022年同期下滑28%。

这显示相关台厂的营收表现,并未跟着市场成长而壮大,反而呈现出衰退情况,十分值得注意。至截稿为止尚未收到汉磊和嘉晶回应。

而相较于碳化硅受到中国大陆产能快速扩张的冲击,氮化镓在中国扩产的力度则没有那么强,主要由英诺赛科提供相关产品。包括中国台湾的稳懋和宏捷科,也仍以砷化镓芯片制造为主,因此产品上的直接竞争也并不如碳化硅来得强烈。

但业界人士示警,由于中国手机在政府要求下大幅提高自制率,台厂要像过去一样,通吃中国和美国市场的状况将逐渐消失。外资报告就指出,稳懋营收的压力来源之一,就是中国的唯捷创新拉货状况并不稳定,稳懋去年的营收更创下2016年以来的新低,显见来自中国的压力不小。

至于宏捷科2023年营收仍较2022年成长,是由于宏捷科的新制程得到客户认可,因此有部分客户从中国大陆代工厂将订单转至宏捷科,过去四季宏捷科的营业利润率每一季都较前一季上升。

业界人士认为,虽然中国大陆猛攻碳化硅市场,但中国台湾在氮化镓技术上已有不错基础。两年前,台积电等公司都发展硅基氮化镓技术,没人跳出来宣布投资碳化硅,显见业界已看到这股趋势。

他认为,在科技领域里,美国、中国形成G2格局已经十分明显,中国台湾在第三类半导体中,在氮化镓技术上仍然有机会。这项技术也可以用在电动车和卫星通讯上,而且成本具有竞争力,如果结合中国台湾原有的硅半导体制造技术,有机会避开大陆碳化硅产能过剩的问题,另辟蹊径。

编辑:芯智讯-林子 来源:《财讯》

版权声明

本站内容除特别声明的原创文章之外,转载内容只为传递更多信息,并不代表本网站赞同其观点。转载的所有的文章、图片、音/视频文件等资料的版权归版权所有权人所有。本站采用的非本站原创文章及图片等内容无法一一联系确认版权者。如涉及作品内容、版权和其它问题,请及时通过电子邮件或电话通知我们,以便迅速采取适当措施,避免给双方造成不必要的经济损失。联系电话:18618257367;邮箱:SiC@yuanhengliye.com。

推荐新闻

- • 总投资220亿!士兰微8英寸碳化硅生产线+12英寸模拟芯片生产线双线并举2026-01-06

- • 研发半导体核心材料 厦企取得新突破2025-12-26

- • 丰田将在BEV车载充电系统导入Wolfspeed碳化硅MOSFET器件2025-12-11

- • 从“一片难求”到全球前三,济南护航半导体材料企业突围2025-12-12

- • 全场景破局!格力碳化硅芯片从家电延伸至新能源 国产替代加速落地2025-12-12

- • 山西中电科第二代立式碳化硅涂层装备实现工艺技术迭代升级!2025-12-09

- • 格力电器:格力碳化硅功率芯片已从家电领域拓展至新能源、工业及特种场景2025-12-11

行业百科更多+