SiC器件“上车”的最新进展

在这种背景下,新能源汽车对车载SiC器件的需求将有多少?

2017年特斯拉发布了全球首款基于SiC驱逆变器的车型Model 3,2020年比亚迪发布了中国首款基于SiC主驱的汽车比亚迪·汉EV。紧接着,接下来几年时间里,各大主驱厂和车厂纷纷投身于SiC平台的研发。据《2023碳化硅 (SiC) 产业调研白皮书》统计,截至2023年,公开的国产SiC车型合计142款,其中乘用车型有76款,仅在2023年新增的款式大概就有45款。

现如今,新能源汽车主驱采用的主流器件,仍以750V、1200V SiC MOSFET为主。在当前的400V电压平台上,车厂开始采用750V的SiC器件来替代传统的Si器件,以提升系统的性能和效率。这种转变是新能源汽车主驱动系统大规模应用的关键,因为它满足了对于更高性能和可靠性的需求。当前,SiC要在车载主驱中有更大规模的商用,其器件性能、质量、价格、产能需要达到一些必要的条件。

SiC提升续航里程,缓解汽车充电焦虑

在新能源汽车领域,技术的创新始终是推动行业发展的核心动力。随着电动汽车市场的日益成熟,消费者对于车辆的续航能力和充电便捷性提出了更高的要求。为了满足这些需求,汽车制造商和供应商正不断探索更高效、更可靠的半导体材料和技术。在这样的背景下,SiC技术的应用显得尤为重要,以下便是SiC为新能源汽车带来的几大益处:

第一,提升新能源汽车的续航里程。得益于SiC MOSFETS的低导通电阻、低开关损耗,SiC方案与传统的硅基IGBT方案相比,能让电机控制器系统减少70%的损耗,从而可为汽车增加5%的行驶里程。

第二,解决充电焦虑的问题。新能源汽车充满电所花费的时间,比燃油车加满油耗时更久,潜在用户担忧新能源汽车不能快速充电。新能源汽车行业正通过提升充电功率,来缓解汽车充电慢的问题,预计在2025年能实现15分钟补电80%。

除了新能源汽车主驱行业之外,充电桩行业也是非常活跃的市场,SiC器件在充电桩领域的市场规模也很大。由于直流快充桩电压需要提升到800-1000V,所用功率器件耐压必须提高到1200V以上,因此适用于高压、高温工况环境的碳化硅材料,特别适用于快充桩的市场需求。

根据现在的快充桩的设计方案来看,充电模块中已经开始采用SiC,加上在DC-DC、PFC的应用,一个充电桩至少会使用8颗SiC器件,所以SiC在充电桩的市场规模也非常大。未来,随着充电桩网络的不断完善,新能源汽车的普及率将进一步提高,这对于推动绿色出行、减少碳排放具有重要意义。

中国SiC产业及技术的现状

虽然国内SiC产业链已经得到初步的建设,国产SiC产业链参与者在材料、衬底、外延、器件等环节均做出了一定的成绩,但是现在SiC市场仍然国外企业占主导地位。

据Yole预计,到2025年全球SiC市场规模将接近60亿美元,年复合增长率预计约为36.7%。SiC又是市场份额占比非常集中的行业,全球前5家企业的市场份额合计高达91.9%。目前,具有市占比优势的SiC头部企业以外企为主,与之相比,国内SiC的市场份额占比还比较小。

再看国内外SiC企业的产能扩张现状。上面这张图收集了国外主要供应商扩张SiC产能的信息,比如Wolfspeed 2023年年产107万片SiC晶圆,该公司计划投入65亿美元扩充产能;Rohm 2023年年产40万片SiC晶圆,该公司计划在2021至2027年投入5100亿日元(约合37亿美元)扩充产能;onsemi 2023年年产28.8万片SiC晶圆,该公司投入20亿美元扩建长线,并计划到2025年提升产能至117.6万片/年。

此外,英飞凌在马来西亚居林的200毫米(6英寸)SiC功率半导体晶圆厂(3号工厂)一期项目已于今年8月开业,预计2025年开始量产;意法半导体一方面升级了西西里岛工厂,另一方面与三安在重庆成立合资公司,合资公司投资约220元人民币;博世收购美国TSI半导体资产,并投资15亿美元将TSI原产线升级为碳化硅生产线,2026年起该厂有望实现8英寸工艺平台碳化硅器件量产。

詹旭标表示,与国际SiC巨头的扩产动作相比,国内厂商针对SiC的投资较为分散,产能提升也较为有限。据不完全统计,国产SiC产能规划投资金额大概是1000亿人民币,但这些投资非常分散,国内也暂未形成头部SiC企业。

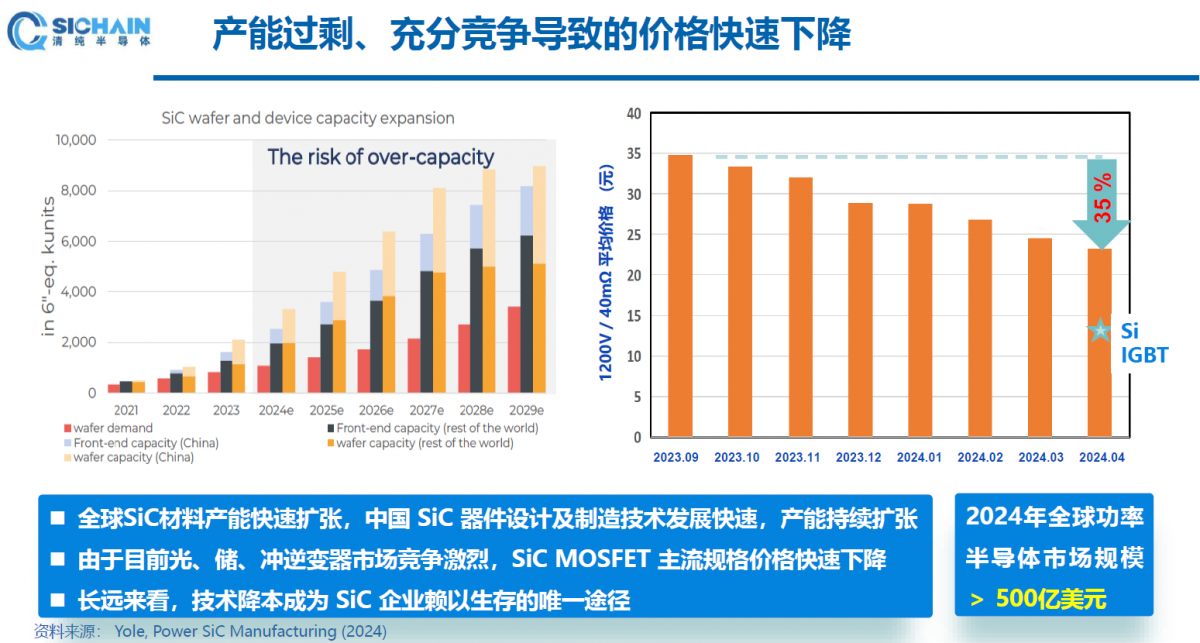

根据国内SiC企业公开的规划,预计到2026年,中国SiC产能、衬底产能将达460万片,这些产能可满足约3000万辆新能源汽车的SiC器件需求。同时2026年中国新能源汽车的产量大约在2800万至2900万辆之间,所以SiC将进入产能过剩阶段。

詹旭标举例称,从去年9月到今年4月,1200V/40mΩ SiC MOSFET的平均价格已经从35元跌到23元,下降幅度达到35%。对比同类型的1200V/40mΩ硅基IGBT的价格,目前SiC器件的价格是硅基器件的1.5-2倍。他预计,未来两三年后,SiC器件与同规格IGBT器件的价格对比数值有望下降到1.2-1.5倍。届时,SiC在将迎来更广阔的市场前景。

国产SiC器件技术进展及发展趋势

随着SiC在车载主驱、光储充行业的快速发展,国内SiC产业链也正日趋完善。从材料/辅材,到衬底、外延、加工设备,再到设计、代工,SiC产业链环节已经基本完善。詹旭标评价道,在每个环节都出现了一些典型的代表企业,整体技术水平与国际头部企业的差距已经相当小。

对比清纯半导体与国外SiC大厂的技术路线。现阶段,清纯半导体的SiC产品平均每一年迭代一次,公司第一代SiC MOSFET产品Rsp(导通电阻)为3.3mΩ左右,到2023年发布的第二代的Rsp已经达到了2.8mΩ,而ST 2022年的1200V MOSFET的Rsp是2.8mΩ。

清纯半导体在今年将发布第三代SiC MOSFET,其Rsp可以做到2.4mΩ,基本与国际巨头的产品对齐,2025年预计会推出第四代SiC MOSFET,届时导通电阻将更低。此外,詹旭标还介绍说,公司的产品在栅极串扰电压、串扰能力、震荡能力、动态耗损对比等方面的表现也非常出色,一些指标甚至优异国际SiC大厂的同代产品。

从SiC材料到市场应用的全面总结

在演讲的最后,詹旭标从SiC材料、器件、工艺、产业发展趋势方面进行了总结。他指出,目前SiC晶圆主流尺寸是6英寸,接下来的趋势是向进一步降低成本、提升良率,向大尺寸、低缺陷SiC衬底及外延制备方向发展;SiC器件方面主要往比导通电阻更低的水平去设计,同时可靠性或鲁棒性也逐渐向硅基IGBT对齐;SiC工艺方面需加强沟道迁移率。

另外,SiC产业呈现动态发展的趋势,第一阶段是国际芯片供应商主导供应链,国内SiC材料实现部分替代,第二阶段是国内市场实现全面国产替代,国际芯片与终端企业、国内企业展开全面合作。他简要总结为以下六点:

第一,SiC半导体产业发展非常迅猛,国内在SiC材料、器件量产已进入内卷和洗牌快车道;

第二,SiC功率器件在光储充的国产替代已经大批量应用,现在成功推进了2-3年,其市场规模正在持续扩大,部分企业已率先完成100%国产替代;

第三,国产车规级SiC MOSFET技术与产能已对标国际水平,但由于受各种原因的影响,SiC MOSFET在乘用车主驱应用上仍依赖进口,相信未来2-3年后这种局面将有大幅改善;

第四,由于竞争激烈和应用场景复杂,车规级SiC MOSFET可靠性标准逐年提高,这也将进一步推动设计和制造技术进步;

第五,激烈的竞争促使国内SiC半导体产品价格快速下降、质量不断提高、产能持续扩大,主驱芯片国产替代已经起步并将逐步上量,这最终将主导全球SiC供应链;

第六,国际企业与国内企业在优势互补的基础上实现强强联合。

本站内容除特别声明的原创文章之外,转载内容只为传递更多信息,并不代表本网站赞同其观点。转载的所有的文章、图片、音/视频文件等资料的版权归版权所有权人所有。本站采用的非本站原创文章及图片等内容无法一一联系确认版权者。如涉及作品内容、版权和其它问题,请及时通过电子邮件或电话通知我们,以便迅速采取适当措施,避免给双方造成不必要的经济损失。联系电话:18618257367;邮箱:SiC@yuanhengliye.com。

- • 国内首台套12英寸碳化硅减薄设备成功交付2026-02-07

- • 一文了解中国碳化硅功率器件市场规模、产业链图谱及市场全景分析(智研咨询)2026-02-02

- • 《碳化硅单晶片微管密度测试方法》国家标准正式实施2026-02-02

- • 齐鲁最美科技工作者|徐现刚:攻坚碳化硅,报国二十载2025-12-31

- • 重大技术突破!中国成功研发全球首款12英寸高质量碳化硅外延晶片2025-12-24

- • 我国实现12英寸碳化硅外延晶片全球首发2025-12-26

- • 碳化硅市场两极分化,AI与高性能计算成新增长点2025-11-30